Sprawdź naszą ofertę

Pomysł połączenia Lotosu, Orlenu i PGNiG

Początkowo akcjonariusze do pomysłu o połączeniu w jeden podmiot Grupy Lotos, PGNiG i PKN Orlen odnieśli się dość chłodno i spółki były na minusie. Później najważniejsi gracze przeanalizowali wady i korzyści proponowanego rozwiązania i kursy spółek dość mocno się rozjechały.

Najwięcej powodów do zadowolenia mieli współwłaściciele PKN Orlen. Na koniec sesji akcje największego polskiego producenta i sprzedawcy paliw podrożały o 2,28 procent. Neutralnie informacje z Ministerstwa Skarbu ocenili akcjonariusze Grupy Lotos. Akcje firmy minimalnie spadły o 0,11 procent. Zdecydowanie słowa Ministra nie pomogły papierom PGNiG. Gazowy potentat został przeceniony aż o 3,58 procent.

Więcej na:

gazownictwo.wnp.pl/fuzja-lotosu-orlenu-i-pgnig-pierwsze-reakcje-na-pomysl,265033_1_0_0.html

Nadzwyczajne Walne Zgromadzenie Akcjonariuszy GPW powołało 12.01.2016 r. Małgorzatę Zaleską na Prezesa warszawskiej giełdy. Jest to pierwsza kobieta na tym stanowisku w historii GPW. Do tej pory rządzili tylko i wyłącznie panowie: Wiesław Rozłucki, Ludwik Sobolewski, Adam Maciejewski i ostatnio Paweł Tamborski.

Małgorzata Zaleska powiedziała, że zaufanie zarówno do rynku finansowego jak i kapitałowego jest bardzo ważne. Zarówno jeśli inwestorzy instytucjonalni, jak i indywidualni będą postrzegali rynek kapitałowy jako bezpieczny, jako taki, który może im przynosić korzyści w długim terminie, będzie to korzystne nie tylko z punktu widzenia tych inwestorów, ale także z punktu widzenia rozwoju całej gospodarki

Po powołaniu Zaleskiej, Nadzwyczajne Walne Zgromadzenie GPW, odwołało czterech członków rady nadzorczej giełdy, a następnie powołało pięciu nowych członków rady; są to: Jarosław Grzywiński, Łukasz Hardt, Adam Miłosz, Wojciech Nagel, Ewa Sibrecht-Ośka.

Więcej na:

www.money.pl/gospodarka/wiadomosci/artykul/malgorzata-zaleska-na-czele-gpw-to-pierwsza,114,0,1994866.html

Mniej upadłości firm w 2015 r. i dobre prognozy na 2016 r.

W 2015 roku upadłość ogłosiło 747 przedsiębiorstw. Rok wcześniej było ich 822. Poprawa ominęła jednak sektory produkcji i usług, a o pogorszeniu można mówić także pod kątem miejsca działalności firm – a mianowicie w województwach: mazowieckim oraz śląskim. Prognozy na 2016 rok są optymistyczne.

Jak twierdzą eksperci Euler Hermes głównie czynniki finansowe a nie popytowe wpłyną na prognozowane wyhamowanie tendencji spadku liczby upadłości w 2016 r. do -3 procent – wartości trzykrotnie mniejszej w porównaniu z minionym rokiem.

Analiza wyników firm i upadłości za poprzedni - 2015 rok wskazuje na narastający powoli problem finansów przedsiębiorstw, a przede wszystkim tych mniejszych. Problem konkurencji głównie ceną na rynku krajowym jak i eksportowym drenuje rentowność firm. W efekcie zwiększało się zauważalnie na przestrzeni ostatnich kwartałów ich zadłużenie, finansowały się one długiem zamiast zyskiem nie z wyboru, ale z konieczności. Ten wewnętrzny do tej problem firm zderzy się zapewne z problemem zewnętrznym - spodziewanym spadkiem akcji kredytowej banków. Dodatkowo w polskie firmy uderzyć może postępująca stagnacja na rynkach wschodzących, wpływająca bezpośrednio na naszych kontrahentów zachodnioeuropejskich.

Więcej na:

finanse.wnp.pl/mniej-upadlosci-firm-w-minionym-roku-dobre-prognozy-na-2016-r,264876_1_0_0.html

SKOK Kujawiak kończy działalność

Komisja Nadzoru Finansowego z dniem 8 stycznia 2016 r. zawiesiła działalność Spółdzielczej Kasy Oszczędnościowo – Kredytowej Kujawiak z siedzibą we Włocławku oraz postanowiła wystąpić do właściwego sądu z wnioskiem o ogłoszenie upadłości kasy.

Z wygenerowanego przez KNF komunikatu dowiadujemy się, że w związku z głęboką niewypłacalnością SKOK Kujawiak ujawnioną przez zarządcę komisarycznego oraz brakiem perspektyw restrukturyzacji wobec odmowy udzielenia pomocy finansowej przez Kasę Krajową i brakiem zgody banków na przejęcie SKOK Kujawiak, jedynym rozwiązaniem wynikającym z przepisów prawa jest zawieszenie działalności SKOK Kujawiak i wystąpienie z wnioskiem o ogłoszenie upadłości kasy, co stanowi formalną przesłankę do uruchomienia wypłat środków gwarantowanych z Bankowego Funduszu Gwarancyjnego.

Więcej na:

biznes.pl/magazyny/skok-kujawiak-knf-wystapila-z-wnioskiem-o-jego-upadlosc/8q326t

Auto Partner planuje debiut na GPW

Auto Partner planuje przeprowadzenie oferty publicznej w pierwszej połowie 2016 roku. Spółka złożyła prospekt emisyjny w Komisji Nadzoru Finansowego.

Aleksander Górecki, Prezes Auto Partner powiedział, że firma systematycznie rozwijaja sprzedaż eksportową. Ich obecne zaplecze logistyczne, na które składa się m.in. nowoczesne centrum dystrybucyjne grupy w Bieruniu, oddane do użytku w czerwcu 2014 roku, jak również efektywnie wykorzystywane nowoczesne narzędzia IT, stanowią doskonałą bazę do dalszego wzrostu zarówno skali działalności grupy jak i jej rentowności. Prezes dodał również, że jego zdaniem jest to właściwy moment na kolejny, ważny krok w rozwoju spółki – wejście na GPW.

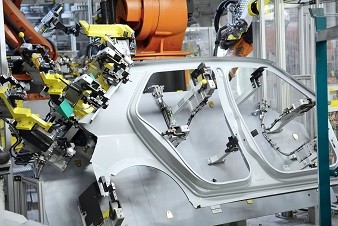

Spółka Auto Partner to jeden z największych na rynku polskim importer i dystrybutor części samochodowych.

Więcej na;

motoryzacja.wnp.pl/auto-partner-rusza-na-gielde,264794_1_0_0.html

Empik sprzedaje szkoły językowe na rzecz Bookzz

Empik Internet - spółka pośrednio zależna od Empik Media & Fashion zawarła przedwstępną umowę sprzedaży oraz przyrzeczoną umowę sprzedaży 93,43 procent akcji spółki Learning Systems Poland, prowadzącej szkoły językowe, na rzecz Bookzz Holdings Limited.

Bookzz Holdings Ltd. jest częścią międzynarodowej grupy kapitałowej Penta Investments, działającej głównie na terenie Europy Środkowo-Wschodniej. W Polsce fundusz inwestuje w spółki zajmujące się sprzedażą detaliczną książek, multimediów, prasy, odzieży, zabawek i produktów dla dzieci oraz kosmetyków, produkcją i dystrybucją mrożonek, organizacją gier hazardowych, techniczną obsługą budynków, prowadzeniem aptek oraz prowadzeniem szpitali i przychodni.

Grupa Empik Media & Fashion jest dystrybutorem produktów z kategorii media, rozrywka, lifestyle, artykuły dziecięce, odzież, obuwie, kosmetyki oraz kursy językowe.

Więcej na:

www.money.pl/gospodarka/wiadomosci/artykul/empik-sprzedaje-szkoly-jezykowe-na-rzecz,162,0,1990562.html

Fundusz MCI.EuroVentures przejmuje spółkę Mobiltek

MCI.EuroVentures podpisał umowę nabycia 100 procent akcji spółki Mobiltek, właściciela Dotpay – jednego z czołowych graczy na rynku płatności elektronicznych w Polsce.

Cezary Smorszczewski, zarządzający funduszem MCI. EuroVentures powiedział, że strategia inwestycyjna, którą się dotychczas kierują pokazała, że interesuje ich bardzo perspektywiczny obszar obsługi płatności bezgotówkowych. Dotpay i Mobiltek to kolejne atrakcyjne spółki z tego segmentu, które posiadają oferty komplementarne do eCard, firmy będącej również w zarządzaniu funduszu. Dotpay ma rozbudowane kompetencje w zakresie przelewów internetowych, a Mobiltek w obszarze SMS premium i DCB. Współpraca tych spółek nadzorowana przez nasz fundusz pozwoli dynamicznie zwiększyć bazę klientów i zasięg oferowanych usług z korzyścią dla wszystkich firm.

Andrzej Budzik, Prezes Dotpay dodał natomiast, że pozyskanie tak profesjonalnego Partnera jakim jest fundusz MCI.EuroVentures, który rozumie potrzeby rynku e-commerce oraz ma doświadczenie w inwestowaniu w spółki z sektora FinTech da im gwarancję dalszego dynamicznego rozwoju w Polsce i w regionie.

Więcej na:

mci.pl/fundusz-mci-euroventures-przejmuje-mobiltek-wlasciciela-dotpay

Orlen Upstream Sp. z o.o. sfinalizował nabycie FX Energy Inc. Transakcja została zatwierdzona przez Urząd Ochrony Konkurencji i Konsumentów. Po zakończeniu wszystkich wymaganych prawem czynności połączenie oraz nabycie spółki jest już ostatecznie zatwierdzone i prawomocne.

FX Energy z siedzibą w Salt Lake City, Utah w USA jest spółką zaangażowaną w poszukiwania i wydobycie ropy naftowej i gazu ziemnego w Polsce.

Więcej na:

nafta.wnp.pl/orlen-sfinalizowal-nabycie-fx-energy,264489_1_0_0.html

Największe fuzje i przejęcia w światowym biznesie 2015

Zgodnie z corocznym rankingiem magazynu Forbes przedstawiamy listę największych fuzji i przejęć w 2015 roku.

1. 160 mld dolarów - przejęcie firmy Allergan przez Pfizer - 23.11.2015 r.

2. 130 mld dolarów - fuzja dwóch amerykańskich koncernów chemicznych Dow Chemicals i DuPont - 11.12.2015 r.

3. 107 mld dolarów - belgijski AB InBev przejmuje brytyjskiego SABMillera - 11.11.2015 r.

4. 79,3 mld dolarów - Royal Dutch Shell przejął brytyjską firmę BG Group - 08.4.2015 r.

5. 79,25 mld dolarów - Charter Communications przejął Time Warner Cable - 25.5.2015 r.

6. 67 mld dolarów - Dell przejął EMC - 12.10.2015 r.

7. 55,4 mld dolarów - koncern Heinz przejął Kraft Foods - 25.3.2015 r.

8. 50,4 mld dolarów - fuzja firm Anthem i Cigna - 24.7.2015 r.

9. 40,5 mld dolarów - izraelska firma Teva Pharmaceuticals przejęła Allergan Generics - 27.7.2015 r.

10. 35,7 mld dolarów - Berkshire Hathaway przejął Precision Castparts Corp - 10.8.2015 r.

Więcej na:

www.forbes.pl/2015-rok-najwieksze-fuzje-i-przejecia-w-swiatowym-biznesie,artykuly,201442,1,1,2.html

Interesująca sytuacja na polskim rynku M&A

Jak wynika z raportu M&A Index Poland opracowanego przez Navigator Capital i Fordata liczba transakcji fuzji i przejęć w 2015 r. w Polsce wyniesie 223 co stanowi 40 procentowy wzrost w stosunku do rekordowego już 2014 roku.

Największą transakcją, o wartości 2 416 mln zł, było przejęcie TVN przez Scripps Networks Interactive od Grupy ITI oraz Grupy Canal+. W ujęciu sektorowym, najwięcej przejęto podmiotów przemysłowych (24%), a także z branży media/IT/telekomunikacja (19%).

Jan Kospin, dyrektor Navigator Capital powiedział, że są umiarkowanymi optymistami w kwestii koniunktury na rynku M&A w roku 2016. W Polsce czynnikiem sprzyjającym wzrostowi liczby fuzji i przejęć będzie z pewnością rosnąca dojrzałość wielu sektorów gospodarki, wymuszająca konsolidacje funkcjonujących przedsiębiorstw. Jednego możemy być pewni - czeka nas bardzo ciekawy rok.

Więcej na:

wyborcza.biz/Gieldy/1,132329,19353749,navigator-capital-fordata-liczba-transakcji-m-a-wzrosnie-o.html?disableRedirects=true